喜大普奔,在11月的最后一个交易日,外管局再次发放新的一批QDII额度,23家获新增的机构马上可以“大施拳脚”,积极布局海外市场。

最新一期《合格境内机构投资者(QDII)投资额度审批情况表》显示,11月30日,外汇局再次启动一轮QDII额度发放,拟向23家机构发放QDII额度42.96亿美元,而在11月4日,11月初也曾发放50.6亿美元额度,11月以来合计新增QDII额度达到93.56亿美元。

事实上,自2020年9月重启新一轮QDII额度发放以来,外汇局今年已累计发放三轮QDII额度,共向71家机构发放QDII额度127.16亿美元。本轮发放后,外汇局累计批准169家QDII机构投资额度1166.99亿美元。

11月新增93.56亿美元QDII额度

外管局最新数据显示,截至2020年11月30日,《合格境内机构投资者(QDII)投资额度审批情况表》显示,相比10月末,11月各类机构新增QDII额度93.56亿美元。

具体来看,银行类机构额度在11月份新增9.1亿美元额度至159.5亿美元,中国银行股份有限公司(中银理财有限责任公司)、瑞士银行(中国)有限公司等8家银行或银行理财子公司均获新增,其中,富邦华一银行有限公司获批0.1亿美元QDII额度,此次是首次获批QDII额度。

证券类机构再度成为11月QDII额度发放的最大赢家,截止11月末,66家证券类机构合计获批额度达到562.8亿美元,相比上个月增加了63.2亿美元,在各类机构11月新增额度中占比67%。

此外,保险类机构最新额度为354.53亿美元,相比10月新增15亿美元,信托类机构最新额度为90.16亿美元,11月单月新增6.26亿美元。

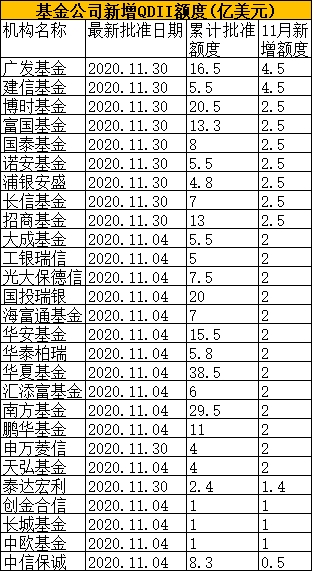

27家基金公司新增QDII额度

基金公司在此类新增额度中斩获颇丰,数据显示,27家基金公司11月单月合计新增57.4亿美元QDII额度。

其中,广发及建信基金分别新增4.5亿美元额度,是基金公司中新增QDII额度最多的两家公司。博时、富国、国泰等7家基金公司分别新增2.5亿美元额度,海富通、华夏等13家基金公司分别新增2亿美元额度。

目前QDII额度达到20亿美元以上的基金公司家数达到7家,华夏、嘉实、易方达、南方、上投摩根目前已获QDII总额度分别为38.5、36、30.5、29.5、27亿美元,位居公募基金前五名。

国投瑞银基金11月4日新增2亿美元QDII额度,总体获批额度达到20亿美元,晋升QDII20亿美元“俱乐部”。

除此之外,11月份还有一些此前没有QDII额度的公募基金此次也顺势获得QDII额度,创金合信、长城、中欧3家基金公司喜提QDII额度,合计获得额度3亿美元。

证监会网站显示,创金合信基金于去年6月获批QDII业务资格,中欧及长城基金则分别在今年6月及8月获批相关资格,据此前媒体报道,创金合信去年5月与巴西证券交易所签约,获得了该所旗舰指数——艾博维斯帕指数为期2年的独家使用权,该指数或是未来QDII产品布局的方向之一。

一位基金公司人士透露,所在基金公司今年第一次申请新增QDII额度,也在11月顺利拿到新增额度,据了解,未来QDIII额度不足时就能向外管局申请新增,外管局会定期发放额度。

也有基金公司投研人士表示,在他看来,目前纳斯达克、道琼斯等海外主流指数业内均已布局,公募基金在指数型QDII基金上布局较为齐全。现阶段QDII基金还很难出“爆款”产品,主动型基金相对被动基金管理费也偏高一些,因此,对公司而言,获批新增的QDII额度之后,未来打算布局主动型QDII基金。

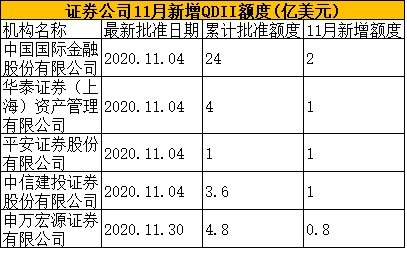

证券公司、保险、信托均有新增

与基金公司同属证券类机构的证券公司方面,11月共有5家券商及券商资管获新增额度,其中,中国国际金融股份有限公司新增2亿美元额度,华泰证券(上海)资产管理有限公司、平安证券、中信建投证券分别新增1亿美元额度,平安证券也是首次获批QDII额度的证券公司。

此外,共有7家保险机构在11月新增QDII额度,平安保险(集团)股份有限公司新增4亿美元额度,是新增额度最多的保险机构,中信保诚人寿保险有限公司是唯一一家此前没有获批QDII额度,此次成功获批1亿美元额度的保险公司。

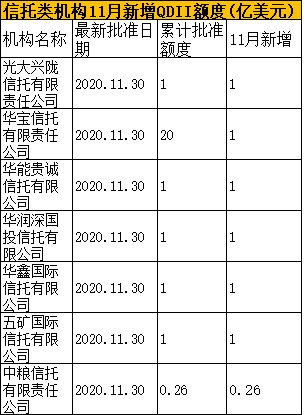

光大兴陇信托、华能贵诚信托等6家此前没有QDII额度的信托也在11月喜提QDII额度。

外汇局副局长郑薇:常态化发放QDII额度

据中新社报道,中国国家外汇管理局副局长郑薇11月28日在北京出席“2020中国金融学会学术年会暨中国金融论坛年会”时透露,“十四五”时期和今后一段时期,外汇管理部门将研究推进新的外汇管理改革开放举措,服务新发展格局,稳妥有序推进资本项目开放,建设更高水平开放型外汇管理新体制。

郑薇认为,要全面放宽直接投资领域外资准入,切实落实准入前国民待遇加负面清单管理模式。落实和推动签署双边、多边贸易和投资协定,创新直接投资方式,推进合格境外有限合伙人(QFLP)和合格境内有限合伙人(QDLP)外汇管理方式改革,更好满足市场主体的跨境投资需求。

同时,要推动跨境融资交易和汇兑环节统一协调,制订私募投资基金跨境投资的政策框架,实现全口径跨境融资宏观审慎加行业负面清单的管理,提升跨境融资便利化水平。

此外,郑薇还指出,要加快提升金融市场国际化水平,推动实现符合国际惯例的证券投资开放政策,常态化地发放QDII额度,实施“跨境理财通”试点,整合金融市场开放渠道。

“中长期来看,在符合‘三反’的前提下,除少数涉及国家安全及高风险领域的交易外,实现跨境资本双向流动的基本自由,建立健全个人跨境资本交易的管理制度,满足个人对外投资和用汇的合理需求。”郑薇说。