2018年以来的这轮“慢牛”行情,是中国资本市场上第一次以分化为主基调的牛市。“分化度”指标第一次出现了牛市中上涨的现象,也就是说这一轮慢牛的主导因素是个股之间的分化而非历史上的“鸡犬升天”。

7月末,市场经历了几天令人猝不及防的调整,但是我们认为这种由特定事件触发的调整不会改变市场的中长期运行逻辑。

01

市场内部结构性分化已到极致

复盘春节之后的市场,“抱团股”进入调整期,市场热点开始呈发散特征,后来逐渐演变为又一次极致的结构性分化行情。我们可以从两个维度衡量这次结构性分化行情的程度。

第一个维度来自不同指数之间的比较。年初以来,代表大盘蓝筹股的上证50跌幅超过10%,而代表成长股的创业板指实现了超过15%的正收益。同时,创业板指和上证50的市盈率之比也逐渐上升,目前比值到达5以上,处于2016年以来的较高水平。

第二个维度来自不同行业和板块之间的比较。根据券商统计,代表当前热门赛道的半导体、新能源、能源金属板块的合计成交额占比已经接近20%,与春节前“茅指数”的成交占比相当。可见,市场内部的结构性分化已经比较极致。

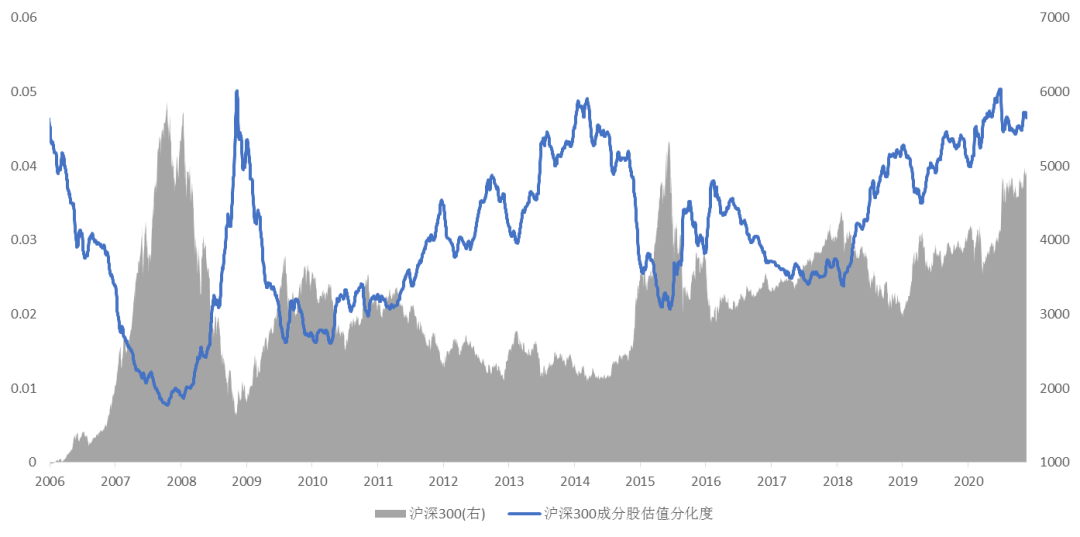

2018年以来,分化已经成为中国资本市场的核心特征,可以说这成为了某种“新常态”。我们复盘后发现,2018年以来的这轮“慢牛”行情,是中国资本市场上第一次以分化为主基调的牛市。我们使用了沪深300内部成分股的“分化度”指标来代表市场内部的分化。结果发现,历史上中国股市的每一轮牛市都对应“分化度”的下降,而在熊市中,这个指标反而会上升。也就是说,过去的牛市中,最明显的特征是“鸡犬升天”,大部分板块、个股都会受益,而熊市中个股之间的差异会表现的更加明显。但是2018年以来的这次牛市中,我们发现“分化度”指标第一次出现了牛市中上涨的现象,也就是说这一轮慢牛的主导因素是个股之间的分化而非历史上的“鸡犬升天”。

图1:沪深300与成分股“分化度”对比关系

数据来源:重阳投资

02

本轮行情是不同资产间优胜劣汰,非单纯炒作博弈

这轮牛市的主导因素是“分化”,所以我们应该对行情的持续性保持乐观。以往的每次牛市,过程是“鸡犬升天”,对应的结果必然是“一地鸡毛”,因此牛短熊长的局面循环往复。这一轮牛市,并非所有公司都充分受益,而是长期前景好、业绩增速快、行业景气度高的公司表现更优。因此整体上说,本轮牛市反映的是不同资产之间的优胜劣汰,而非单纯的炒作博弈。同时我们看到,虽然当前市场热点很多,但依然有许多行业和板块处于持续低迷的状态,市场并非全面过热。年初至今,表现最好的板块收益率已经接近50%,而表现最差的板块下跌超过20%。这种分化的背后是行业景气度的差异,随着不同行业景气度周期性变化的出现,当前冷门板块如果能接力热门板块,无疑将成为市场稳定发展的重要支撑因素。

我们认为当前市场没有系统性风险的另一个原因是基于目前中国经济结构和金融风险的考量。当前中国经济结构调整初见成效,对房地产和基建的依赖度明显下降,高端制造业、服务业等新兴产业正在成为中国经济的新引擎。伴随着中国经济结构的变化,金融风险也不断得到化解。2015年以来,中国高层决策制定者将“防范化解重大金融风险”作为一项重点工作,通过去杠杆、定点爆破等一系列手段,使中国的金融风险成功下降到一个可控水平。只要中国的经济结构健康,总体金融风险可控,资本市场发生系统性调整的概率就极小。另外,与2015年相比,当前股市中的各种情绪指标处于比较稳健的状态,比如融资余额、成交量、换手率等,这意味着市场整体无忧。

尽管市场并无系统性风险,但结构性泡沫的出清也会带来阵痛,春节前后“抱团股”的走势就是例证。“反者道之动”,春节后展开的这一轮结构性行情正在趋于极致,而我们前瞻性地看,在经济周期和流动性周期波动性降低的背景下,未来不同板块和行业之间的表现将会收敛,尤其是热门板块和个股面临一定回调风险。同时,当前被市场忽视的领域有望酝酿更多投资机会。

因此,当前我们重点关注三个领域。一是“茅指数”中已经回调较多、估值与长期业绩匹配度较好的公司,二是深度挖掘尚未被市场充分定价的优质中小企业,三是被市场贴上“传统行业”标签的长期业绩稳定的龙头公司。

03

真正优质的中小公司不会长期被忽视

展望下一个十年,我们认为A股将面临持续的资金流入,这是由中国资本市场对内、对外两个“提升”决定的。

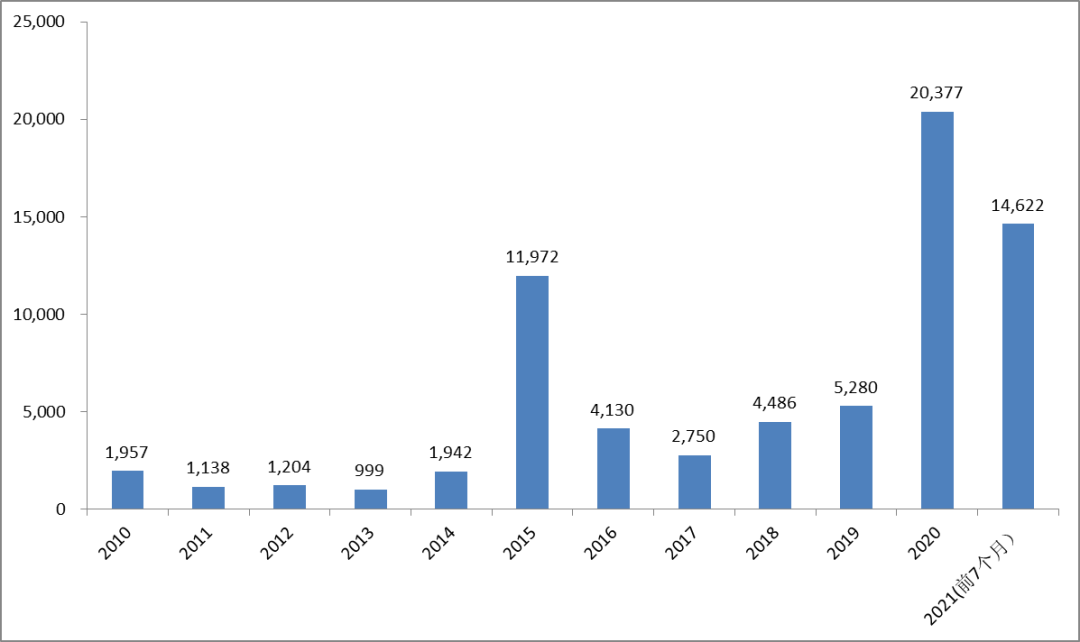

第一,资本市场在中国金融体系中的地位不断提升。2015年至今,在中国做大类资产配置的投资者不断感受到,股票这类资产的重要性越来越强。一方面,政策对房地产市场实施了史无前例的调控,“房住不炒”逐渐深入人心,房地产作为中国居民财富配置主要方向的地位正在成为历史,不仅增量资金在寻求更优资产,存量资金也在加速撤离房地产市场。另一方面,政策对非标资产的打压力度空前,而非标资产曾经是许多机构资产配置的重要方向。随着资管新规的实施,机构面对的资产配置选择正在变得越来越简单:债券+股票。增量资金配置非标的能力受限,存量非标资产到期后也会选择标准化资产进行配置。可以这样说,房地产和非标这两个投资渠道的受限,意味着中国居民和机构的资产配置行为正在并将持续发生改变,最明显的特征就是权益类资产越来越被重视,这一点,已经从近两年公募基金和私募基金的“天量”发行中得到了印证。

图2:股票型及混合型基金发行份额(单位:亿份)

数据来源:重阳投资

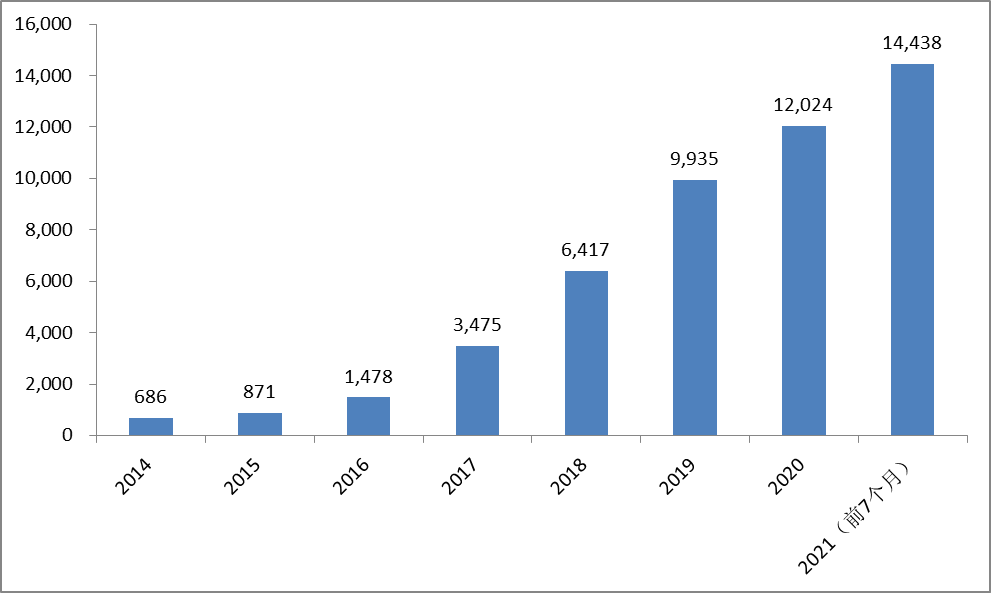

第二,中国资本市场在全球资本市场中的地位不断提升。本来,这种提升将是一个缓慢而长期的过程,不过由于“一个人”和“一件事”的出现,这个进程大大提速,这就是特朗普推动的中美贸易战。2018年之后,随着中美在各领域摩擦的加剧,我们观察到一个奇特的现象,海外资金不仅没有像很多人预期的那样被中美摩擦吓跑,反而出现了外资增配中国资产的现象,北上资金对A股的持续配置是一个例证。这种现象背后的逻辑在于,正是特朗普发动的中美贸易战,让全球的投资者都认识到这样一个事实:中国正在成为挑战美国的重要竞争对手。得到这个信号后,理性的、有前瞻性的全球资产配置者必然将更多的精力投向中国,中国将成为他们资产配置模型中不可忽视的重要一环。而沪股通、深股通的存在,使他们对中国资产的配置更加便利。目前美股处于历史高位,而A股无疑展现出更高的性价比,中国远高于美国的经济增速,未来中国资产和美国资产谁将带来更高的阿尔法收益,一目了然。

图3:北上资金(沪股通+深股通)累计净买入金额(单位:亿元)

数据来源:重阳投资

如上所述,中国资本市场的两个“提升”正在发生,我们认为目前仅仅是开始。未来很长一段时间内,中国的居民、机构以及外国投资者对中国资产的配置将是个持续不断的过程,这里面有主动选择的因素,也有被动配置的因素。一个不完全准确的比喻:当前的中国资本市场,有点类似二十年前的房地产市场,中国经济的持续增长以及源源不断的资金涌入是未来中国资本市场运行最大的基本面。基于这样的判断,我们对市场的韧性有非常乐观的预期。这种配置行为是在市场平稳时少买,市场暴跌时多买。去年疫情后市场的V型走势已经证明了市场的韧性,背后的力量就是长线资金的大力配置。这种资金的持续配置,决定了中国的优质资产难以下跌到让人感到很舒服的抄底位置,也决定了真正优质的中小公司,不会处于长期被忽视的状态。换言之,对那些敢于在短期逆风状态中抄底的投资者,以及那些有很强选股能力的前瞻性投资者来说,这是最好的时代。

作者简介:谭伟,重阳投资基金经理兼高级策略师;密歇根大学金融工程硕士,CFA,CIIA;12年证券行业从业经验,曾任职摩根士丹利(香港)分析师,2012年加入重阳投资;不盲从,不跟风,追求绝对收益,坚持深度研究下的逆向投资,在银行、地产、制造业、消费等领域有多年的研究积累和独到见解。