公募基金又迎来历史性新纪录。

截至3月18日,今年以来成立的新基金发行总规模超过10000亿元,同比近乎翻番。发行规模在短短不到一个季度内即破万亿元,在公募基金历史上绝无仅有,较发行井喷的2020年提前三个月达到。

年内新成立基金“多点开花”,前期偏股基金为新发市场的绝对主力,节后固收类产品热度骤升,助推新成立基金规模在牛年首月即迈进万亿大关。多家公募把握时机布局新品,其中个别公司旗下新基金成立规模超千亿。

公募基金以“乘风破浪”的姿态迎接新发展阶段,业内人士呼吁行业在大发展时旗更应保持敬畏和克制,积极提升核心竞争力,以长期、稳定、优异的业绩为投资者创造价值、赢得投资者的信任。

新基金成立规模破万亿

距离春节后第一个交易日整整过去一个月时间,年内成立的新基金发行总规模正式突破10000亿元大关,刷新历史同期记录。

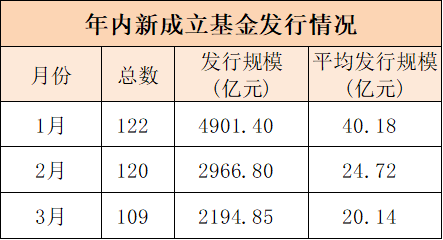

数据显示,按照基金成立日期统计,截至3月18日,2021年开年以来共成立351只新基金,合计募集规模10063.05亿元,同比近乎翻番。不到三个月时间新基金成立规模站上万亿元,这样的速度在历史上从未出现过。

据统计,2010年到2020年平均每年发行新基金约9000亿元,仅2015年、2019年、2020年新基金成立规模超过1万亿元。

就全年首次募集规模超3万亿份、创下新基金发行历史新高的2020年来看,同期(1月1日至3月18)成立的新基金总规模仅5159.37亿元,直到6月下旬才超过1万亿。

业内人士表示,接下来的新基金发行市场如果延续一季度的态势,2021年将成为又一被载入史册的基金发行大年。

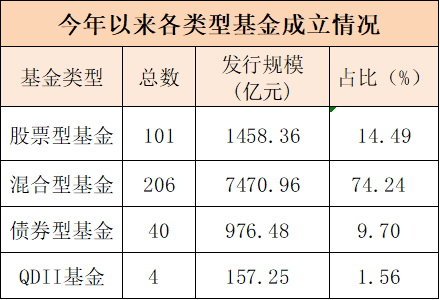

按照各类型基金成立情况看,整体而言权益类基金仍然占据新基金的大部分份额,为万亿新基金成立规模作出重要贡献。

今年以来,基金公司延续了此前股市赚钱效应积极布局权益基金的心态。而作为普通投资者,也在顺应这种趋势,加大了对权益类基金的布局力度。

截至3月18日,年内成立的307只权益类基金募集规模合计8929.32亿元,在全部新成立基金中占比达88.73%。此前的2020年、2019年,这一数据分别为64%、36%。其中,股票型基金发行总规模1458.36亿元,混合型基金募集规模7470.96亿元。债券型基金成立总规模相对较小,约1000亿元。

此外,还有少量QDII基金于年内宣告成立。不过,今年成立的基金中没有1只新的货币基金。在货基监管趋严的背景下,货币基金已于去年进入浮动净值时代。

节前偏股基金爆款不断

节后固收产品悄然升温

从单只产品来看,多只基金首发募集规模超百亿,其中偏股基金居多。如果以春节假期为分水岭,可以看到节前偏股基金在发行市场的受欢迎程度占据压倒性优势,然而节后包括固收+基金在内的固收类产品热度显著上升。

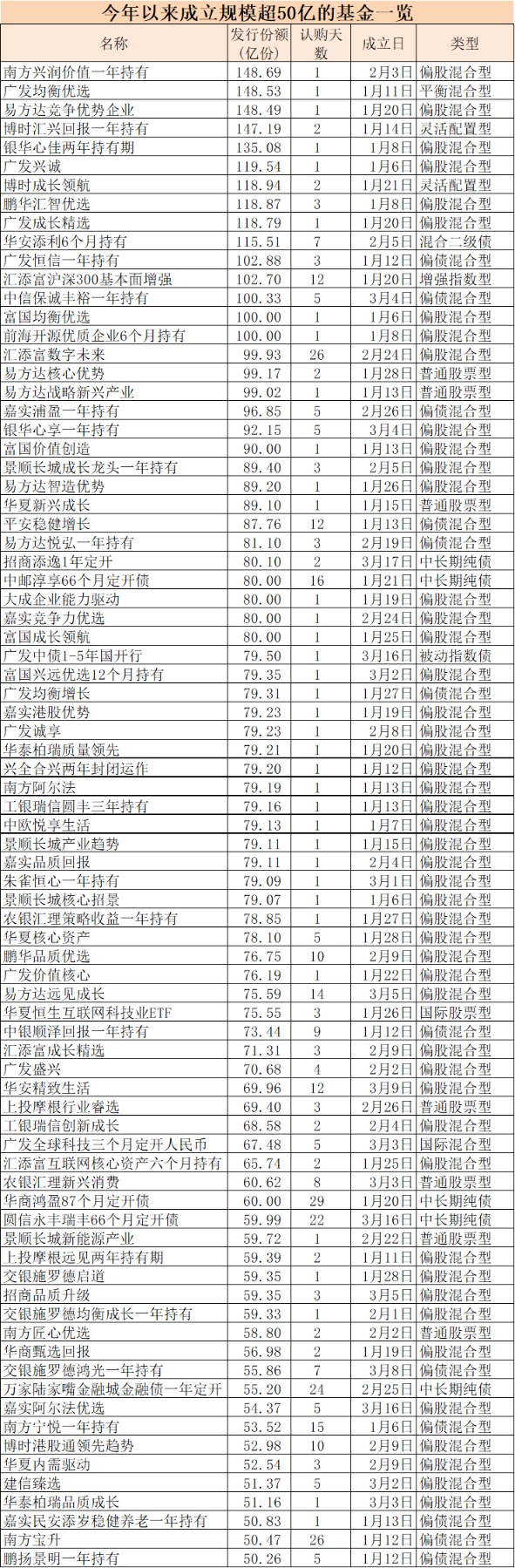

数据显示,截至3月18日,今年以来已成立的新基金中,15只基金发行规模达到百亿元以上,其中仅2只偏债混合型基金和1只二级债基。

具体而言,成立于2月初的南方兴润价值一年持有成立规模148.69亿元,位居第一。广发均衡优选、易方达竞争优势企业发行分别达到148.53亿元和148.49亿元,紧随其后。此外,博时汇兴回报一年持有、银华心佳两年持有期及广发兴诚等成立规模均处于前列。

除百亿级别新基金外,351只年内成立的基金中,65只发行规模在50亿元至100亿元之间,占比18.51%;成立规模处于30亿至50亿的基金合计38只;成立规模处于10亿元至30亿元区间的基金有80只。

从各个时间段基金成立的规模来看,春节后至今一个月内新成立基金份额明显缩水。这主要表现在,年初A股行情火热,爆款基金上演“连环炸”,助推新基金成立规模在一年零10天内超过7000亿。年后伴随着市场大幅震荡调整,一个月时间新基金成立规模合计接近3000亿。

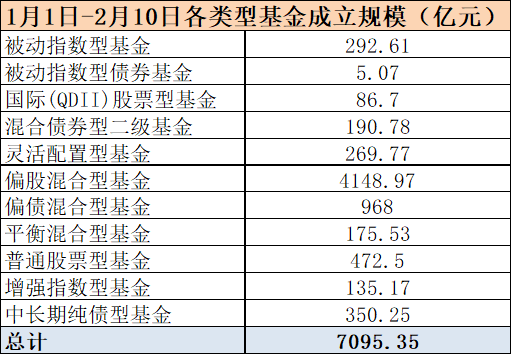

以春节假期划分,新成立基金规模结构发生明显变化。春节前成立的新基金合计219只,其中主动偏股基金111只,合计募集5066.77亿元,占比为71.41%。包括二级债基和偏债混合型基金在内的固收+基金成立53只,合计募集规模1158.78亿元,占比16.33%。中长期纯债基金募集规模占比为近4.94%,指数型债基占比为0.07%。

春节后截至3月18日共有134只基金成立,其中主动偏股基金55只,合计成立规模1631.25亿元,占比降为54.97%。另一方面,同期新成立的固收+基金发行总规模占比18.29%,中长期纯债基金募集规模占比升至11%,指数型债基占比跃升为4%。

由此可见,春节后伴随着权益市场大幅调整,资金转向风险更低的产品,偏股基金的单只募集份额和合计成立规模均明显下滑,偏稳健的固收类基金更“畅销”。

另外,春节前成立规模前十的基金中仅1只二级债基,其余均为主动偏股基金;春节后成立规模前十的基金中3只为偏债混合型基金、1只为被动指数型债券基金、1只为中长期纯债基金。作为一只偏债混合型基金,中信保诚丰裕一年持有成立规模为100.33亿元,是节后至今唯一发行规模超百亿的基金。嘉实浦盈一年持有、易方达悦弘一年持有、招商添逸1年定开等固收类产品成立规模领先。

29家公司新基金成立规模超百亿

新基金成立规模超万亿,作为基金发行主体的基金公司是不可或缺的推动力量。

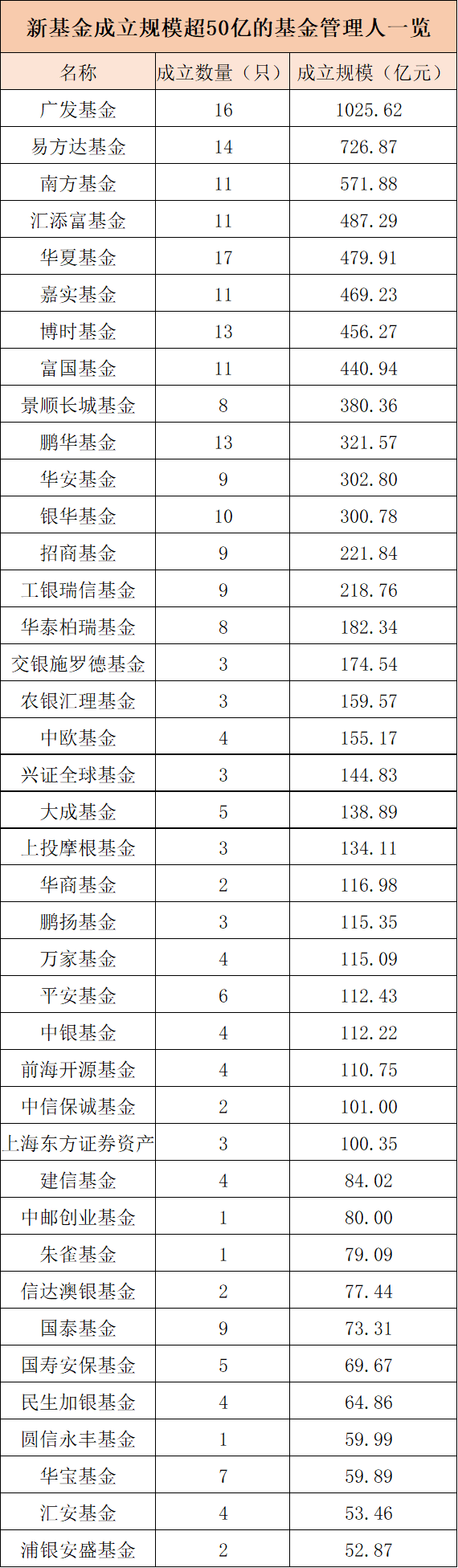

整体来看,年内成立的新基金涉及92家基金公司,其中40家公司旗下成立新基金合计规模超50亿,成立新基金规模超100亿的基金公司达29家,有3家今年成立新基金募集规模超500亿。

数据显示,广发基金旗下新品成立规模遥遥领先。截至3月18日,广发基金为唯一年内新基金成立规模超千亿的基金公司。包括广发均衡优选、广发兴诚、广发成长精选、广发恒信一年持有及广发中债1-5年国开行等在内的16只各类新基金募集规模合计1025.62亿元,在所有新成立基金中占比达10%左右,彰显出优异的“吸金”能力。

易方达基金旗下14只新成立的基金合计募资726.87亿元,仅次于广发基金。今年以来易方达基金同样诞生多只爆款基金,包括初期认购规模近2400亿、刷新公募基金认购新纪录的易方达竞争优势企业以及易方达战略新兴产业、易方达智造优势、易方达悦盈一年持有等多只“日光基”。

南方基金年内新成立基金11只,合计成立规模571.88亿元,仅次于广发和易方达。旗下南方兴润价值一年持有为今年以来成立规模最大的基金,南方阿尔法、南方匠心优选等均为热销产品。另外,汇添富基金新成立规模接近500亿元,旗下11只新品中同样不乏爆款。

作为新成立基金最多的基金公司,华夏基金旗下新成立产品17只,合计募集479.91亿元。于1月15日成立的华夏新兴成长发行规模89.1亿元,一日售罄,是华夏基金旗下成立规模最大的次新基金。

另外,嘉实基金、博时基金、富国基金、景顺长城基金、鹏华基金、华安基金、银华基金年内新成立基金发行总规模均超300亿元,属于“新基金大户”。

业内呼吁理性看待基金发行

新基金发行热潮有所放缓,基金公司布局权益新品的热情随之减弱。面对热度显著降低的基金发行市场,业内人士呼吁理性看待基金发行。

对于今年基金发行规模是否续创历史记录,华南一家公募投资总监表示,“公募基金向来具有‘靠天吃饭’的特征,与权益市场紧密相关的偏股基金更是如此。我们需要一分为二地看待基金发行市场热度,不在市场情绪高涨时盲目布局新品,也不能在市场低迷之时随意改变基金发行计划。”

他表示,灵活配置型混合类基金的设计本意,是让这类基金在未来投资运作过程中进行大类资产配置,以此规避风险。基金经理应该充分利用这类产品的特性做好风险控制和资产配置,充分发挥主动型投资策略,这样才能在市场下跌时不那么被动。

不可忽视的是,公募基金正以“乘风破浪”的姿态快速成长。最近一期的数据显示,公募基金总规模首次超越20万亿元,达到20.59万亿元,再创历史新高。

而权益类基金无疑是近两年公募基金规模增长最重要的推动力。相比2020年初,权益类基金在一年左右的时间合计增长超3.7亿元,是一次“大踏步”前进。开源证券研究所统计,从2018-2020年上半年,银行理财、信托及券商资管规模持续压降,信托和券商资管规模占比分别下降1.6%及3.0%,而非货公募提升3.4%。

公募行业发展大步向前趋势未改,但在基金业快马加鞭大发展的当下,行业更应牢记使命和担当。正如交银施罗德基金总经理谢卫最近所言,“在基金业大发展之际,我们更应保持敬畏和克制。作为权益市场的投资主力军,基金业要走高质量发展之路。”

短期市场或持续震荡

投资机会从估值扩张转向盈利驱动

今天,沪深两市A股主要指数再度大幅下跌,截至收盘,上证指数、沪深300、中小板指、创业板指分别下跌1.69%、2.62%、3.02%、2.81%。代表基金重仓股的茅指数重挫3.41%,今天基金再次遭到暴击。

对于今天市场的调整,博时基金表示,周四美债收益率继续上行,隔夜美股冲高回落,科技股石油重挫,受此波及,A股今日再度大幅下跌。美债收益率上行只是A股下跌导火索,更多是因中长期性价比指标已相对极端所致。

前海开源基金认为,美国十年期国债收益率再次上升,随着经济复苏预期增强,通胀压力增大,资金面收紧预期也逐渐升温,将对市场形成较大压力。近期A股市场都是无量反弹,说明资金进场意愿较弱,而且外围市场的波动也加大了A股的波动。

展望后市,考虑到美股和美债利率波动对全球股指冲击还有下半场,博时基金认为,国内紧信用预期逐步反映在股价中,高估值板块或将继续承压。短期来看,预计市场将继续震荡。

海富通固定收益投资副总监陈轶平指出,考虑到美国经济复苏下的通胀预期,再叠加美国新一轮1.9万亿财政刺激政策,即使美联储仍然维持相对“鸽派”的态度,也未必能够压得住上扬势头,美国国债十年期利率未来有可能会到2%左右。

未来的投资机会在哪里?博时基金入认为,当前,国内经济基本面趋势向上,流动性边际收紧,A股整体估值有收缩压力,投资者可适当降低收益预期。整体来看,投资机会或将从估值扩张转向盈利驱动,以结构性机会为主,市场风格将更加趋于均衡。长期来看,部分有基本面支撑、估值较为合理的行业板块或将受到市场的追捧。

北信瑞丰基金指出,国内演绎的是部分板块结构性挤泡沫的过程,前期不存在市场的极度亢奋,当前也不存在全市场大跌的基础。

未来一段时间,国内通胀暂时不会对货币政策形成较大的压力,需要关注商品上行向企业利润的良性传导;两会延续了中央经济工作会议对政策的定调,不急转弯;后续经济动能仍将高位维持。总的来说,短期波动加大,市场亦不宜过度悲观,投资者可适当降低预期收益。我们坚定看好中国A股尤其是新经济板块的长期发展

汇丰晋信基金认为,经历了一轮大幅调整之后,上证综指回调至半年线处,中小创走势相对较弱,回调至年线位置,指数暂时形成支撑平台,但是成交量仍然较低,资金情绪仍然比较谨慎。

综合看来,关键指数在年线、半年线处胶着,两市成交量持续低迷。作为市场主力的抱团股,虽然有所回暖,但是反弹较为无力,可能尚未摆脱下跌趋势。在抱团股拖累下,市场仍然处于探底企稳的过程中,配置上可以估值为主线,继续耐心等待企稳,谨慎参与反弹。

债市方面,陈轶平指出,今年高低等级信用债的利差仍然存在进一步扩大的空间。过去两年国内债券市场的违约个券数量处于历史较高水平,而今年一些低等级信用债仍然存在违约风险,因此建议投资者在信用债投资上保持警惕。